Welche Anlageform ist die richtige Wahl? Tagesgeld, Festgeld oder ETFs?

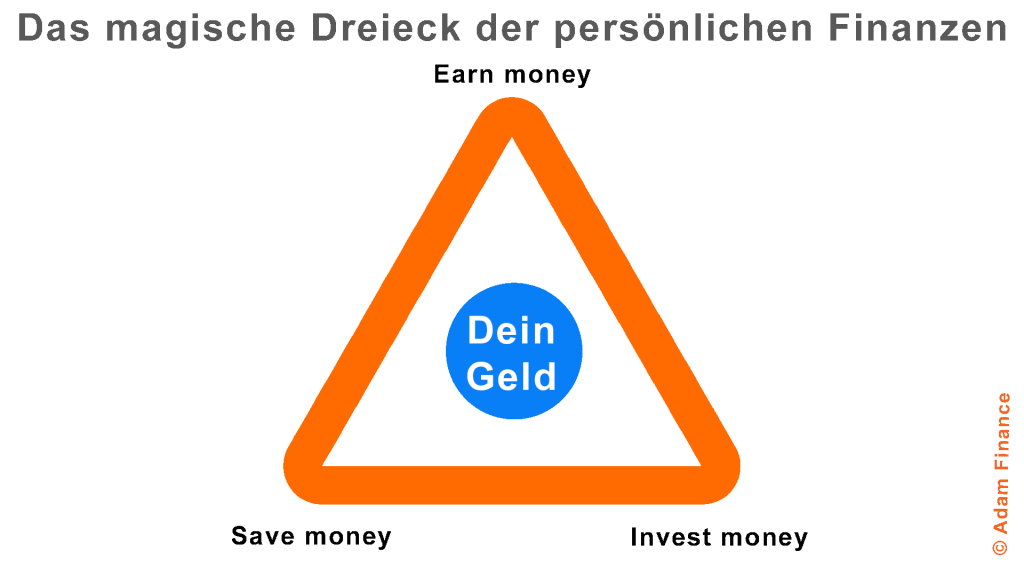

Sparen und Investieren sind zwei fundamentale Konzepte der persönlichen Finanzplanung, die eng miteinander verbunden sind und sich gegenseitig ergänzen. Während Sparen das Zurücklegen von Geld für zukünftige Bedürfnisse oder unvorhergesehene Ausgaben bedeutet, befasst sich das Investieren mit der Verwendung dieses Geldes, um eine potenziell höhere Rendite zu erzielen.

Durch das Sparen schafft man eine finanzielle Grundlage, die Sicherheit und Flexibilität bietet. Dieses gesparte Geld kann dann genutzt werden, um es in verschiedene Anlageklassen wie Aktien, Anleihen, Investmentfonds, Immobilien oder andere Vermögenswerte zu investieren. Das Ziel des Investierens ist es, das Vermögen zu vermehren und finanzielle Ziele schneller zu erreichen. Es ist wichtig, ein Gleichgewicht zwischen Sparen und Investieren zu finden, um sowohl kurzfristige Bedürfnisse abzudecken als auch langfristiges Wachstum des Vermögens zu fördern.

Tagesgeldzinsen

Obwohl sich die Zinsen nicht weiter nach oben bewegen, bleibt der Leitzins weiterhin auf einem hohen Niveau. Falls du es bisher noch nicht getan hast, ist es ratsam, nach einem Tagesgeldkonto mit einem attraktiven Zinssatz zu suchen, beispielsweise durch Nutzung unseres Tagesgeld-Vergleichs. Dabei besteht kein Grund zur Eile, da Banken auch bei stabilen Leitzinsen weiterhin bemüht sind, Kunden mit guten Zinssätzen zu gewinnen. Derzeit sind für Neukunden Zinssätze bis 4 % möglich.

Festgeldzinsen

Der Höhepunkt des Zinsrennens dürfte erreicht sein, und signifikante weitere Zinssteigerungen sind unwahrscheinlich. Um dennoch von guten Zinssätzen zu profitieren, könntest du deine Strategie ändern und vermehrt auf Festgeld statt auf Tagesgeld setzen. Für Laufzeiten von 12 oder 24 Monaten sind derzeit bis zu 4,5 % p. a. möglich. Attraktive und sichere Angebote findest du in unserem Festgeld-Vergleich. Wenn du sicher weißt, dass du das Geld nicht kurzfristig benötigst, bietet sich die Anlage über einen längeren Zeitraum an. Alternativ kannst du verschiedene Laufzeiten kombinieren, beispielsweise ein Jahr, zwei Jahre und drei Jahre. Dies könnte eine Option sein, wenn du auf ein Sparziel wie den Kauf einer Immobilie hinarbeitest.

ETFs

Ein hoher Zinssatz ist zweifellos vorteilhaft, aber allein nicht ausreichend, um dein Vermögen nachhaltig wachsen zu lassen. Da die Inflation in der Regel höher ist als der Zins und der Realzins oft negativ ausfällt, ist es ratsam, auch in weltweite Aktien-ETFs wie den MSCI World oder den DAX-ETFs zu investieren. Nur so kannst du langfristig ausreichende Renditen erzielen, um die Inflation zu überwinden und Vermögen für die Zukunft aufzubauen. Historisch gesehen lag die durchschnittliche Rendite beispielsweise beim MSCI World bei etwa 8 % p. a. Beginne daher möglichst frühzeitig und lass dich nicht von den derzeitigen hohen Kursen der Weltindizes abschrecken. Die erwarteten Zinssenkungen im kommenden Jahr sind bereits eingepreist und könnten zu einem Kursanstieg führen.

Trotz des aktuellen hohen Kursniveaus ist es wichtig zu betonen, dass der Zeitpunkt des Einstiegs an der Börse weniger entscheidend für deinen Erfolg ist als die Dauer deiner Investition. Falls du noch nach dem passenden ETF suchst, kann unser ETF-Vergleich dir dabei behilflich sein.